Arbeitgeber gewähren in der betrieblichen Praxis häufig zusätzliche Leistungen an ihre Arbeitnehmer, die unter bestimmten Voraussetzungen steuer- und beitragsfrei sind. Grundlage für die Steuer- und Beitragsfreiheit bei solchen Leistungen ist häufig, dass sie den Kriterien des Zusätzlichkeitserfordernisses genügen.

Lange Zeit waren die Kriterien gesetzlich nicht klar geregelt, sondern mussten gegebenenfalls aus höchstrichterlicher Rechtsprechung abgeleitet werden. Die Richter hatten entsprechende Voraussetzungen für das Zusätzlichkeitserfordernis entwickelt. Wobei es durchaus unterschiedliche Kriterien für das Zusätzlichkeitserfordernis im Steuerrecht und im Sozialversicherungsrecht gab.

Zum 1. Januar 2022 haben die Spitzenorganisationen der Sozialversicherung im Zusammenhang mit dem Zusätzlichkeitserfordernis für eine Vereinheitlichung gesorgt.

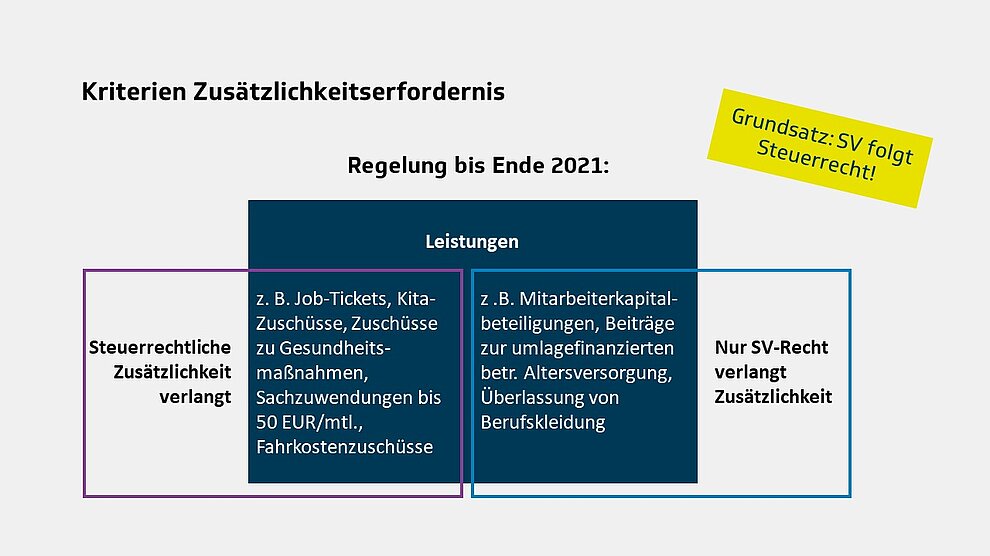

In der betrieblichen Praxis ist zwischen zwei unterschiedlichen Arten von Arbeitgeberleistungen zu unterscheiden, für die das Zusätzlichkeitserfordernis gilt:

Arbeitgeberleistungen, für die das Steuerrecht eine Zusätzlichkeit verlangt, damit sie lohnsteuerfrei bezogen werden können. Diese Arbeitgeberleistungen sind bei bestehender Steuerfreiheit auch beitragsfrei in der Sozialversicherung. Zu ihnen gehören:

Arbeitgeberleistungen, die auch dann steuerfrei sind, wenn sie nicht zusätzlich zum eigentlichen Arbeitsentgelt ausgezahlt werden, bei denen das Beitragsrecht der Sozialversicherung aber eine Zusätzlichkeit verlangt. Dazu gehören zum Beispiel Einnahmen nach § 1 Absatz 1 Satz 1 Nr. 1 SvEV, wie

Für das Zusätzlichkeitserfordernis gab es im Sozialversicherungsrecht im Gegensatz zum Steuerrecht bis 2021 keine gesetzliche Definition. Die Kriterien für die Sozialversicherung wurden bislang aus der höchstrichterlichen Rechtsprechung des Bundessozialgerichts abgeleitet.

Die Spitzenorganisationen der Sozialversicherung haben in ihrer Besprechung am 11. November 2021 – insbesondere aufgrund aktueller Rechtsprechung des Bundessozialgerichts – festgelegt, dass vom 1. Januar 2022 an für sozialversicherungsrechtliche Zusätzlichkeit die gesetzlich definierten Kriterien des steuerrechtlichen Zusätzlichkeitserfordernisses Anwendung finden sollen.

Bis Ende 2021 konnten auch Entgeltumwandlungen im Sinne eines vorherigen Entgeltverzichts unter das Zusätzlichkeitserfordernis im Sinne der Sozialversicherung fallen. Unter diesen Voraussetzungen gewährte Arbeitgeberleistungen waren beitragsfrei. Durch die Angleichung von Steuer- und Sozialversicherungsrecht gilt dies seit dem 1. Januar 2022 für den Entgeltverzicht beziehungsweise die Entgeltumwandlung nicht mehr.

Spürbare Auswirkungen hat diese Angleichung in der betrieblichen Praxis auf solche Arbeitgeberleistungen, für die bisher ausschließlich im Sozialversicherungsrecht ein Zusätzlichkeitserfordernis bestand, und für die in der Vergangenheit ein Entgeltverzicht beziehungsweise eine Entgeltumwandlung durchgeführt wurde. Diese Leistungen waren bis Ende 2021 beitragsfrei. Seit dem 1. Januar 2022 besteht diese Beitragsfreiheit – ohne jeglichen Bestandsschutz – nicht mehr.

[Bearbeitungsstand: 1.1.2023]